Rzecznik Finansowy z zadowoleniem przyjmuje interwencję produktową Komisji Nadzoru Finansowego dotyczącą ubezpieczeń na życie z ubezpieczeniowym funduszem kapitałowym. To zwieńczenie wieloletnich działań instytucji Rzecznika mających na celu wyrugowanie z rynku toksycznych produktów ubezpieczeniowych o charakterze inwestycyjnym.

Informacja KNF o interwencji produktowej (kliknij link)

– Z zadowoleniem przyjmuję podjęcie przez Komisję Nadzoru Finansowego interwencji produktowej w odniesieniu do ubezpieczeń na życie z ubezpieczeniowym funduszem kapitałowym. Realizuje ona postulat zgłaszany przez moich poprzedników, który ja również podzielam, dotyczący konieczności fundamentalnych zmian w konstrukcji tego typu produktów. Wskazanie niepożądanych cech takich produktów, poprawa jakościowa w zakresie kosztów i opłat oraz wymuszenie odejścia od profilu typowo inwestycyjnego, na rzecz ochronno-inwestycyjnego z pewnością przyczyni się do polepszania sytuacji konsumentów zawierających tego typu umowy – mówi dr hab. Mariusz Jerzy Golecki, prof. ucz., Rzecznik Finansowy.

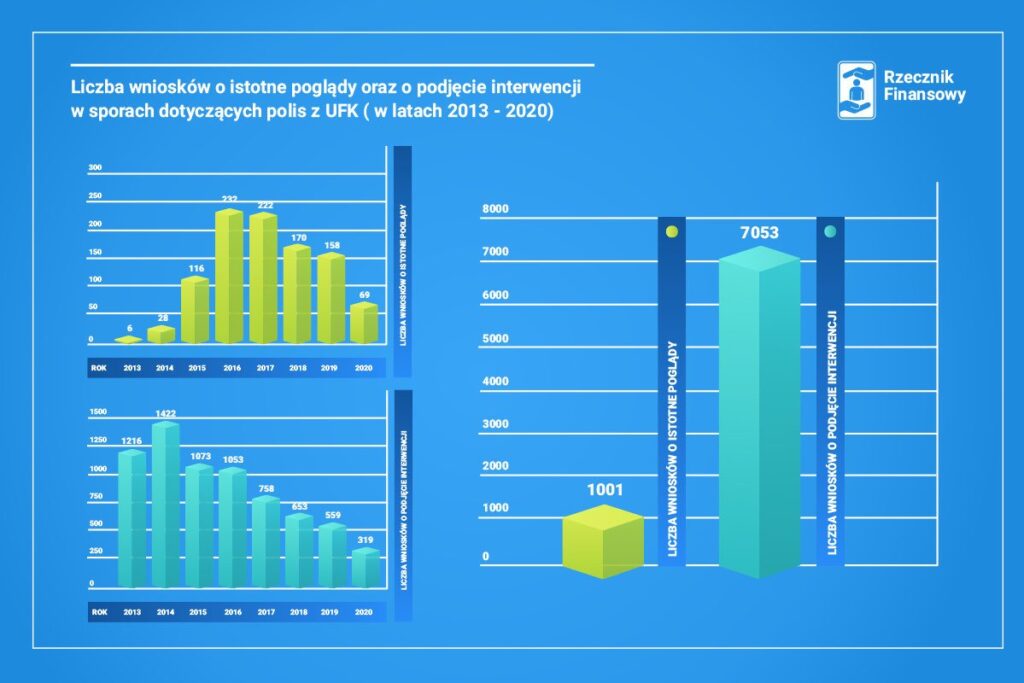

Przypomnijmy, że to Rzecznik, wtedy jeszcze Ubezpieczonych, jako pierwszy alarmował o niezadowoleniu klientów z ubezpieczeń z ubezpieczeniowym funduszem kapitałowym. Adresaci takich umów, a następnie już ich posiadacze skarżyli się, że oferowane im polisy są w praktyce wysoce ryzykownymi i kosztownymi instrumentami. Na podstawie tych skarg Rzecznik przygotował najpierw I Raport o tego typu umowach, opublikowany grudniu 2012 r. Tą publikacją ośmielił klientów do dochodzenia swoich praw. Zaczęli oni częściej zgłaszać się z wnioskiem o interwencję Rzecznika i dochodzić swoich praw w sądzie przy jego wsparciu tzw. istotnym poglądem. W latach 2013-2020 trafiło do Rzecznika ponad 7 tys. wniosków o interwencję i ponad 1 tys. o przedstawienie istotnego poglądu. Od 2016 r. spory związane z takimi umowami były przedmiotem postępowań polubownych przy Rzeczniku Finansowym. Efektem były też zmiany w ustawie o działalności ubezpieczeniowej wprowadzone w 2015 r., ułatwiające rezygnację z nowo zawieranych umów i ograniczające straty klienta w takim przypadku. Pojawiły się też ankiety dotyczące badania wiedzy i doświadczenia klientów. Działania podjęły też inne instytucje np. KNF czy UOKiK. W 2016 r. Rzecznik opublikował II Raport, który stanowił praktyczne kompendium zbierające dotychczasowe doświadczenia i orzecznictwo sądowe dotyczące sporów klientów z instytucjami finansowymi oferującymi polisy z UFK.

W efekcie tych wszystkich działań skala problemu zmniejszyła się, ale wciąż tego typu umowy są przedmiotem skarg klientów czy działań Rzecznika Finansowego. Okazuje się na przykład, że wspomniane wymogi dotyczące potwierdzania poziomu wiedzy, obróciły się w niektórych przypadkach przeciw klientom.

– W sprawach które do nas trafiają, widzimy, że klient otrzymał produkt nieodpowiadający jego oczekiwaniom, ale jednocześnie w dokumentacji jest podpisane przez niego oświadczenie o rezygnacji ze sprawdzenia poziomu wiedzy i adekwatności produktu. Jak wynika ze skarg klientów, podpisują oni je wraz z innymi dokumentami, nawet nie zwracając na nie uwagi. W takich sprawach trudno pomóc, bo mamy tu słowo klienta przeciw słowu firmy i dokumentom zebranym przez zakład ubezpieczeń. Dlatego apelujemy, żeby uważnie czytać podpisywane dokumenty. Nie należy też podpisywać rezygnacji z przeprowadzenia tej ankiety i co ważne, uzupełnić ją samodzielnie, bez wsparcia osoby namawiającej nas do podpisania umowy. Jeśli z podsumowania wyniknie, że nie odpowiada ona naszym potrzebom czy poziomowi wiedzy, zrezygnujmy z zawarcia takiej umowy – mówi Eliza Gużewska, z-ca dyrektora Wydziału Klienta Rynku Ubezpieczeniowo-Emerytalnego.

Klienci skarżą się też na straty, które ponoszą, korzystając z produktów oferowanych w kanale bankowym, opartych na Funduszach Inwestycyjnych Zamkniętych. W niektórych przypadkach wstrzymano wykup certyfikatów inwestycyjnych, co uniemożliwia klientom odzyskanie nawet części wpłaconego na umowę kapitału. Dlatego w ostatnich dniach Rzecznik Finansowy złożył pozew przeciwko TUnŻ Europa. Zarzuca ubezpieczycielowi stosowanie nieuczciwych praktyk rynkowych przy oferowaniu tzw. polisy inwestycyjnej „Debt & Equity II”, w której inwestycja odbywała się z wykorzystaniem FIZ. (więcej informacji pod poniższym linkiem – kliknij). Warto podkreślić, że interwencja produktowa KNF zapobiegnie problemom związanym z produktami oferowanymi w kanale bankowym, które są oparte o Fundusze Inwestycyjne Zamknięte.

– Ubezpieczyciele od początku 2022 r. będą mogli oferować tylko produkty o konstrukcji uwzględniającej zasady przewidziane w interwencji produktowej. Będziemy uważnie monitorowali przestrzeganie określonych w niej wymogów. Liczymy też na wdrożenie dobrych praktyk zakładów ubezpieczeń w zakresie sposobu prezentowania opłat i prowizji. Jesteśmy gotowi do współpracy z branżą w tym zakresie – deklaruje Andrzej Kiciński, zastępca Rzecznika Finansowego nadzorujący pion ubezpieczeniowy.